集装箱船新船交付量持续创下新高,全球集装箱船队正在加速扩张,克拉克森研究预计今年全年船队增速将达7.4%。考虑到预期的交付规模,在供给端逐渐承压的背景下,班轮公司的运力管理无疑将面临更大的挑战。

班轮公司利用运力阶梯替换分散航线的供给端压力,这一“瀑布效应”给集装箱船细分市场租金和运价带来连锁反应。因此,追踪全球集装箱船队的运力部署趋势至关重要。

超巴拿马型集装箱船——“瀑布效应”的源头

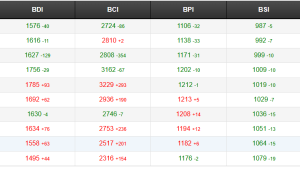

克拉克森统计,全球集装箱船队中17,000TEU以上的超巴拿马型集装箱船共195艘合计406万TEU。以TEU计,占集装箱船队规模的15%。受限于船舶尺度,目前所有超巴拿马型集装箱船均不能通过巴拿马运河,该类船舶几乎都被部署在远东-欧洲主干航线上。今年至今,超巴拿马型集装箱船交付量高达20艘合48万 TEU。班轮公司除运力闲置这一选项外,只能将交付的超巴拿马型集装箱船投放至远东-欧洲航线。克拉克森统计8月该航线上部署的运力达到创纪录的590万TEU,较今年1月增加13%且较2020年1月增加29%。当前远东-欧洲航线三分之二的运力为超巴拿马型集装箱船。

新巴拿马型集装箱船——“瀑布效应”导致非主干航线投放大幅增加

超巴拿马型集装箱船在远东-欧洲主干航线的大量投放,导致班轮公司将不少12-17,000TEU新巴拿马型集装箱船从欧线上撤回。虽然主干航线依然为12-17,000TEU新巴拿马型集装箱船的主要部署区域,克拉克森研究统计,目前有41%的新巴拿马型集装箱船运力被部署到跨太平洋主干航线上,但远东-欧洲航线的运力部署已大幅下降。新巴拿马型集装箱船的运力部署趋势出现巨大转变。

相比2020年1月集装箱船租金市场高位期间,有近一半的新巴拿马型集装箱船被部署于远东-欧洲主干航线。这一占比到2023年8月仅为29%。随着大箱船交付量的不断增加,远东-欧洲航线上投放的超巴拿马型集装箱船大幅增加,稍小一点的新巴拿马型集装箱船被迫投放到非主干航线。

目前班轮公司部署在非主干航线上的新巴拿马型船占比达到创纪录的28%,而2022年年初仅为不到15%。非主干航线运营区域为南北航线和远东-印度次大陆/中东航线。

中小型集装箱船——非主干航线硝烟弥漫

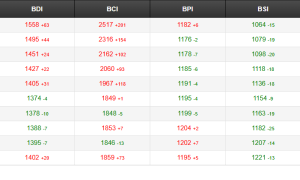

一方面,船舶大型化的趋势导致非主干航线上大型船的运力部署增加。另一方面,之前运力短缺影响下的中小型集装箱船重新回流至非主干航线。虽然今年至今,南北航线和亚洲区域内贸易需求复苏明显,但中小型集装箱船受到大型船运力阶梯替换的“瀑布效应”影响,其租金价格下跌也十分明显。

2021-2022年初受可用运力短缺的影响,极高的运价吸引一些 “新玩家”进入跨太平洋航线。这些新进入者通常为主营近洋/区域内贸易航线班轮公司,这些公司把中小型集装箱船投放到当时利润更高的跨太平洋航线上。这导致跨太平洋航线上中小型集装箱船投放大幅上升,当时超过15%的运力部署为6,000TEU以下的集装箱船。但后续受运价大幅下跌及贸易需求持续回落的影响,该航线上的“新玩家”已陆续退出。这部分中小型集装箱船运力逐渐退出跨太平洋航线,又重新回到非主干航线。

班轮公司将更多的中小型集装箱船部署在区域内贸易航线上,亚洲区域内航线上部署的3-6,000TEU集装箱船运力同比已增加约30%。

来源:克拉克森研究