海工装备运营市场形势

主要产油国达成减产协议推升油价

在年初跌破30美元/桶之后,2016年国际原油价格整体呈现波动上行走势,布伦特原油现货价格全年上涨49%。上半年,油价爬升态势尤为明显,从最低点的26美元/桶涨至年中的51美元/桶,几乎翻了一番,期间油价上涨主要由区域性原油供应短缺驱动,同时美国页岩油产量持续下滑、OPEC冻产预期不断升温、美元指数走低等因素也对油价上涨起到重要的推动作用;下半年,随着影响供给中断的因素逐渐消退、美元指数重归上行通道以及美国陆上钻机数量出现反弹,国际原油价格停止上涨,在40-50美元/桶的区间内持续震荡;12月,OPEC及非OPEC主要产油国出乎意料达成减产协议,油价回升至50-55美元/桶。

油气勘探开发投资连续两年大幅萎缩

由于国际原油价格长期处在低位,2016年全球油气行业继续致力于压缩开支,挪威国油、巴西国油、墨西哥国油、BP、康菲石油等大型海洋油气公司全年资本支出较2015年再度萎缩,且萎缩幅度高于年初预期。根据英国巴克莱银行对全球200家油气公司的调查,2016年全球油气勘探开发投资规模约为3830亿美元,较2015年下滑约22%,这是新世纪以来全球油气勘探开发投资首次连续两年出现萎缩。

海工装备运营市场过剩并未有效缓解

油气公司缩减油气勘探开发投资,海上油气勘探开发活动依旧趋弱,各类海工装备需求量持续走低,导致全球海洋工程装备运营市场供应严重过剩,大批装备闲赋。

钻井平台方面,截至2016年年底,全球处于闲置状态的钻井平台达到223艘/座,封存数量为117艘/座,二者合计较2015年年底增加约80艘/座,较2014年底更是增加近190座/艘;拆解方面,2016年全年,全球共拆解钻井平台约40艘/座,拆解速度虽然较油价下滑之前明显加快,但与2015年基本持平,仍远远低于市场期望,特别是自升式钻井平台,下半年无一拆解。

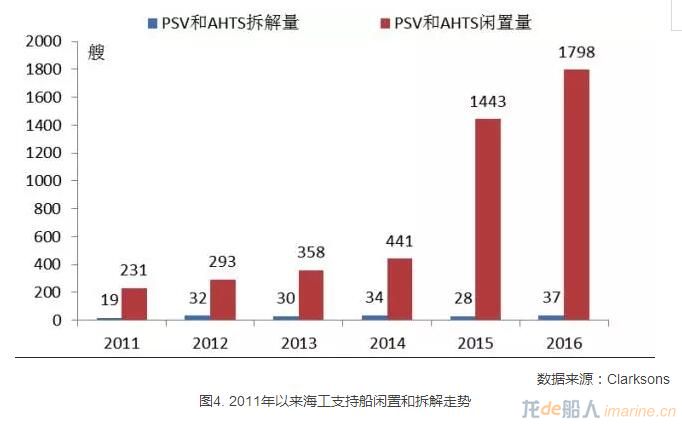

海工支持船方面,截至2016年年底,全球处于闲置状态的PSV和AHTS共计1798艘,较2015年年底增加约25%,较油价下滑之前更是翻了两番;拆解方面,由于海工支持船拆解价值量相对较小,且将船运移至拆船厂的费用较高,船东更倾向于将船舶闲置,导致2016年拆解量仅为37艘,与油价下滑之前的拆解量处在同一水平,对于缓解市场供需过剩来说只是杯水车薪。此外,海工支持船闲置船龄也趋向于低龄化,2016年年底闲置AHTS和PSV平均船龄分别为26年和21年,较油价下滑之前分别减少8年和11年。

海工装备利用率和日租金继续走低

在运营市场需求疲软、供应严重过剩的背景下,新租约招标数量明显减少,已有租约被提前终止也成为常态,海工装备利用率在此背景下进一步下探,运营市场竞争趋向白热化,目前绝大多数海工装备租金水平已经接近甚至是低于运营成本。

钻井平台方面,2016年12月全球自升式钻井平台和浮式钻井平台平均利用率分别为65%和63%,较去年底分别下滑10个和14个百分点,自升式钻井平台和浮式钻井平台平均期租日租金分别为7.867万美元/天和13.574万美元/天,较去年底分别下滑约9.0%和31.0%。

海工支持船方面,2016年12月AHTS和PSV平均利用率分别为69%和66%,较去年底分别下滑7个和4个百分点;80吨系柱拉力AHTS和3200载重吨PSV平均期租日租金分别为4800美元/天和8900美元/天,较去年底分别下滑33.8%和31.5%。

船东经营风险居高不下

由于油气市场持续颓靡,多数船东经营十分惨淡,2016年部分船东难以继续担负巨额债务和亏损,不得不退市或重组,继美国钻井承包商Hercules Offshore和Vantage Drilling进行债务重组之后,一批海工船船东在长达两年的低油价冲击下,经营危若累卵,已经难以继续支撑。挪威海工船船东Havila Shipping、Boa Offshore、Farstad Shipping等均在实施或筹划债务重组;瑞典船东Viking Supply Ships正在实施债务重组;新加坡上市海工船东Otto Marine从新加坡证券交易所摘牌退市;新加坡运营商Swiber已经处在司法托管状态。对于船东来说,债务重组可以在一定程度上缓解燃眉之急,但是市场走势才是决定企业发展前景的关键性因素,鉴于当前持续低迷的市场环境,破产清算将成为部分船东的最终归宿。

海工装备建造市场形势

受上游市场环境影响,海工装备建造市场处于极度低迷状态,成交额连续第四年萎缩,装备交付难情况依然严峻,海工装备建造企业普遍面临生存危机。

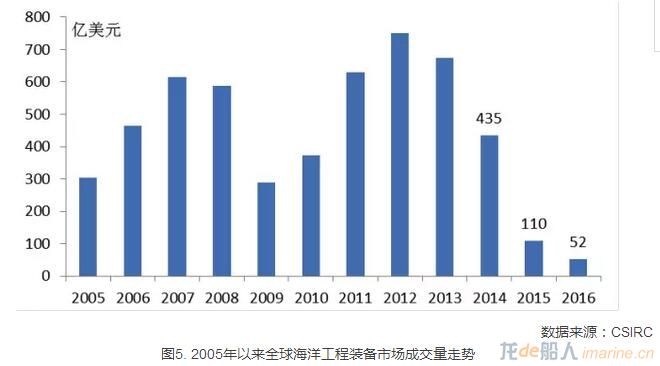

新建市场成交额再度萎缩五成

在长达两年多的低油价环境下、全球海上油气开发活动持续疲软,海洋工程装备需求萎靡不振,海洋工程装备建造市场每况愈下。2016年全球共成交各类海洋工程装备81艘/座、52亿美元,同比分别下滑56%和53%,在2015年萎缩七成的基础上再次重度下挫,成交额仅相当于油价下滑之前的月均水平。

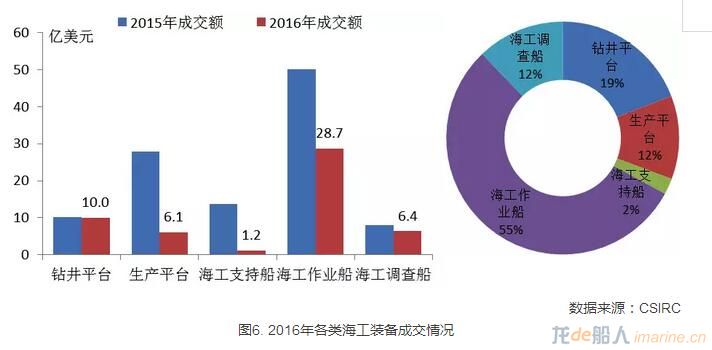

钻井平台方面,受制于市场供应严重过剩,新造需求基本消失,但在伊朗5座自升式钻井平台订单的支撑下,2016年成交额达到10亿美元,与2015年基本持平,在总成交额中的占比为19%。值得注意的是,伊朗在俄罗斯船厂订造上述5座自升式钻井平台,含有一定政治合作的色彩,并不代表市场出现触底或好转;相反,选择订造新的平台而非租用在役平台,一定程度上不利于钻井平台市场供应过剩的缓解。

生产平台方面,由于海上油气开发项目在低油价背景下延期搁置,浮式生产平台建造招标项目寥寥无几。尽管下半年部分经过多轮成本压缩的浮式生产项目完成招标工作,但由于相关建造合同未能在年内签署,全年浮式生产平台成交额仅为6亿美元,同比下滑约78%,占总成交额中的比重仅为12%。此外,FSRU依然保持相对活跃,年内成交2艘,占浮式生产平台成交总额的74%,另有多个FSRU项目已经展开招标,或已签署意向书。

海洋工程船方面,在海工作业船和海工调查船订单的支撑下,全年成交额达到36亿美元,同比虽下滑50%,但占成交总额的比重却高达69%。其中,海工作业船成交额达到29亿美元,其市场驱动因素一定程度上转换为海上油气设施退役以及海上

风电场建设维护需求;海工支持船订单在市场供应严重过剩的背景下几乎消失,全年仅成交1.2亿美元,同比大幅下滑92%;海工调查船得益于各国政府机构科考方面需求,全年成交6.4亿美元,同比下滑幅度仅为22%。

海工装备新建价格基本触底

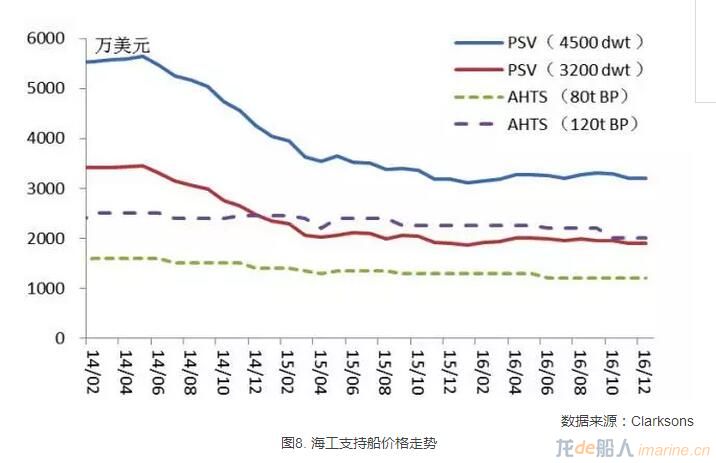

尽管海洋工程装备市场需求不断萎缩,但是装备新建价格经过两年左右的下滑,已基本触及甚至跌破企业建造成本,加之建造企业资金短缺、经营困难,对低价、无利、低首付等风险较大的装备订单承接欲望不强,2016年年中海工装备新建价格基本触底。

钻井平台方面,截至2016年12月,适合恶劣海况半潜式钻井平台和超深水钻井船新建价格均为4.50亿美元,较年初分别下滑11.8%和6.9%,但6月份以来基本保持平稳;350英尺自升式钻井平台价格受伊朗5座高价位订单影响,全年累计上涨6.9%至1.55亿美元。

海工船方面,价格触底迹象更为明显,3200载重吨和4500载重吨PSV年底价格分别为1901万美元和3208万美元,80吨系柱拉力和120吨系柱拉力AHTS价格分别为1200万美元和2000万美元,与年初基本持平,甚至出现微幅抬升。

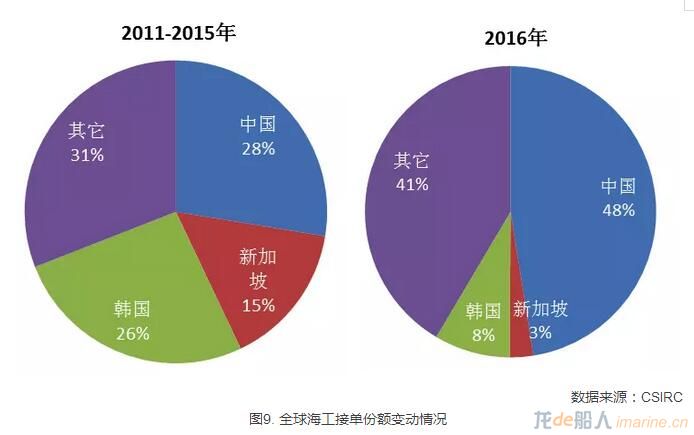

中国占据建造市场半壁江山

由于总体市场严重萎缩以及各国产品结构存在差别,中国、韩国和新加坡三分天下的市场格局有所变化,三者合计市场份额由2011-2015年的69%跌至2016年的59%,特别是韩国和新加坡,2016年接单额出现急剧下滑。

韩国方面,由于其垄断的深水钻井船市场冷寂,参与投标的大型浮式生产平台项目年内也未能正式签署合同,全年仅承接2艘FSRU,总计4.4亿美元,同比大幅下滑65%,全球份额仅为8%,远低于2011-2015年的26%。

新加坡方面,受市场供应过剩影响,其优势的自升式钻井平台建造业务颗粒无收,全年仅获得一份FPSO上部模块总装建造合同,接单额为1.4亿美元,同比大幅下滑约95%,市场份额更是缩减至3%,较2011-2015年的15%相距甚远。

中国方面,尽管自升式钻井平台和海工支持船接单受阻,但是海工作业船订单仍相对可观,2016年共承接海工作业船32艘/座、23亿美元,其中包括招商局重工的两座大型半潜式起重船和中集来福士的三座半潜船等大型装备。同时,中国船厂利用在自升式钻井平台方面的设计建造经验,斩获包括Liftboat、风电安装船、自升式生产平台等在内的自升式类平台11座、4.4亿美元。受此支撑,2016年中国总接单额达到24.8亿美元,尽管同比下滑约35%,但全球市场份额却较2011-2015年增长20个百分点至48%。但值得注意的是,中国70%-80%的订单源自于国内客户,或有国内资本参与,说明内需已经成为我国海工装备市场需求的重要支撑。

中韩新之外,挪威、荷兰、西班牙等欧洲国家凭借在高端海工作业船和科考船方面的技术优势、客户关系、经验积累等揽获一批订单,俄罗斯也在发展本国海洋油气自主开发能力的同时抓住伊朗解禁的有利契机,承接5座自升式钻井平台订单。综合来看,2016年中韩新三国之外的海工建造国累计接单22亿美元,市场份额较2011-2015年增加约10个百分点至41%。

在建装备交付形势极为严峻

在市场供给严重过剩、船东经营困难、装备价值缩水等因素的持续作用下,2016年全球在建装备交付形势进一步恶化。根据年初计划,2016年本应交付海工装备757艘/座,而实际交付335艘/座,交付率仅为44%。其中,钻井平台交付率更是不足25%;海工支持船和海工作业船由于价值量相对较小,交付情况稍好,但交付率也仅在45%左右;生产平台建造项目多是根据油田开发计划推进,基本能够按期交付,2016年交付率为91%;调查船手持订单很大一部分来自各国政府机构,受低油价影响较小,2016年交付率为88%。

中国方面,由于之前承接的订单付款条件较为优厚,船东违约成本相对较低,且订单投机性较高,导致交付率低于全球平均水平,2016年交付率为31%,钻井平台交付率更是仅为16%。

海工企业困境下寻求出路

面对本次旷日持久的海工市场寒冬,全球海工企业不得不对海工业务发展重新规划,寻找新的发展方向,甚至部分企业选择暂时逃离海工建造领域。

韩国方面,在遭受巨额亏损之后,除了出售非核心资产、减员降薪、退出风电等业务外,韩国海工企业也开始缩减产能,并将业务更多的向造船领域倾斜。根据韩国政府颁布的《造船产业竞争力优化方案》,现代重工、三星重工、大宇造船海洋将中断或出售多达8个船坞,并将海工业务与造船业务的比重由2013-2015年的31:69调整至2016-2018年的24:76。但韩国企业并未放松海工业务的发展,仍然注重软实力培育,持续推进海工项目标准化建设,应用更加先进的生产工艺,加大与油气公司以及工程技术公司在设计建造方面的交流,拓展海工平台服务业务,同时在海外合资建厂,这一系列措施将有利于韩国企业竞争力的进一步提升。

新加坡方面,胜科海事和吉宝岸外与海事均将业务重点由钻井平台转移至LNG相关装备总包设计建造领域。吉宝设立天然气科技开发小组,旨在增强其在LNG相关装备系列产品开发,特别是LNG动力系统和LNG动力船的设计等方面的能力。胜科海事相继收购或增持挪威KANFA Aragon、LMG Marin和GraviFloat等工程设计公司股权,提升其在FLNG、FSRU等装备的设计建造、上部模块总包及项目管理能力,并与法国能源公司ENGIE签署合作备忘录,将胜科海事的Gravifloat技术方案应用于近岸小型LNG发电站。

中国方面,尽管海工船接单量相对可观,但仍难满足业已形成的海工产能规模,部分企业已经将当前的业务重点转移至商船,另有部分企业开展新型海洋工程装备建造业务,如渤船重工将承建海洋核动力平台,中集来福士已经承建多功能海洋牧场,大力发展游艇业务,并结合半潜式平台的建造经验进一步探索海上酒店、海上浮式机场、深海多功能保障平台等新概念海工装备业务。

各国政府出手援助海工产业

海洋工程装备制造业属于高新技术产业,也是中国、韩国、新加坡等主要海工建造国的发展重点,在全球海洋工程装备产业遭受严重冲击、企业身处破产危机的背景下,主要海工建造国纷纷出手对本国海工产业进行救助和调整。

韩国方面,尽管政府主张国内企业实施自救,但仍在顶层设计方面给予支持和引导,出台《造船产业竞争力优化方案》,支持产业结构重组、优化产能资源利用,并明确海工产业发展目标、发展重点和发展新方向。此外,韩国产业银行还对危机较为严重的大宇造船海洋实施了大规模的债转股。

新加坡方面,中小型企业是政府一直关注的重点,在当前市场持续低迷的背景下,新加坡政府计划通过新加坡标新局(SPRING)和新加坡国际企业发展局(IE Singapore)对其国内受低油价影响的企业提供财务支持,包括海外业务融资支援计划(IFS)和过渡性贷款支持(BL),新加坡中小型企业可以通过这些渠道获得资金,以度过当前难关。

中国方面,海洋工程装备是《中国制造2025》的重点发展方向,近年来行业管理部门持续推动中国海洋工程装备制造业的发展和能力提升,并于2017年初出台《船舶工业深化结构调整加快转型升级行动计划(2016-2020)》,进一步明确了“十三五”期间我国海工产业的重点任务、发展目标及相关支持措施。此外,骨干海工企业在科研项目以及船厂智能化改造方面继续得到国家支持,新成立的先进制造产业投资基金已经开始投资海工产业,另外一些新的产业政策和产业基金也在策划和推进之中。

海工装备市场发展趋势

在油价大幅回升无望、全球海洋油气勘探开发投资可能进一步萎缩的背景下,预计2017年海工装备过剩难以得到有效的缓解,继续制约装备新建需求,建造市场竞争更为激烈,订单交付形势依旧严峻,对于海工装备建造企业而言,2017年仍将是艰难的一年。

油价上涨阻力较大,投资或将继续萎缩

尽管OPEC成员国及非OPEC主要产油国于2016年12月达成减产协议,国际原油价格一定程度上涨,但是油价进一步上行仍面临重重压力。

首先是OPEC与非OPEC主要产油国减产计划能否严格执行存疑,从历次减产协议成效来看,OPEC国家最终实现的减产规模均与目标存在一定差距,非OPEC国家方面,特别是俄罗斯,在减产计划落实方面存在较大问题;其次是获得减产豁免权的尼日利亚和利比亚均有产量提升计划,一定程度上抵消其他国家的减产效果;再者是以美国页岩油为代表的原油开发成本已经明显下滑,将一定程度上成为油价上涨的天花板;此外,美元持续走强也进一步抑制油价上涨。

总的来看,国际原油价格上涨存在诸多方面的压力,上涨空间有限。美国能源局(EIA)油价最新预测显示,2017年布伦特平均油价为53美元/桶;国际能源署认为,如果油价重回60美元/桶,美国页岩油产量将大幅回升;德商银行考虑到页岩油方面的因素,认为2017年年底油价为48美元/桶;高盛预计,如果减产协议能够较好的执行,油价有望突破60美元/桶。结合以上机构的预测,我们认为2017年油价难有实质性改善,但一定程度上高出之前的预期,预计油价平均水平在50 -55美元/桶之间。

鉴于全球约80%的待开发项目成本在50美元/桶以上,未来一段时间内大多数海上油气开发项目仍难具备商业开发价值。受此影响,全球海上油气勘探开发投资可能呈现继续萎缩态势,结合巴克莱的调查数据,预计2017年萎缩幅度为10%-20%。

钻井平台市场无力回暖

生产平台市场有望一定程度复苏

市场供应过剩短期内难以有效化解,钻井平台和海工支持船订单将极为有限。即使油价出现一定程度的回升,装备作业需求量有所增长,装备供应过剩的局面短期内仍难以得到有效化解。此外,二手和转售市场供应充足,将继续分流钻井平台和海工支持船新建需求。

一批海上油气项目临近最终投资决定,部分浮式生产平台订单有望授出。部分油气公司已经重启相关海上油气项目,投资规模达数十亿美元的莫桑比克Coral FLNG、美国墨西哥湾Mad Dog 2等项目浮式生产平台招标目前已经结束,建造合同有望2017年年初签署。此外,在全球能源结构调整的背景下,印度、巴基斯坦、埃及、加纳、巴西等国均在筹建浮式LNG接收站,预计FSRU市场将继续保持相对活跃。

海上油气设施拆除以及海上风电领域需求持续释放,海工作业船市场仍然可期。油价下滑以来,油气公司非常注重以效率提升来降低油气田开发成本和提升油气产量,水下生产系统和水下回接的油田开发方式也逐步成为油气公司缩减油田开发成本和资本支出的重要方式,从而带来一定规模的水下安装和维修等作业需求,有利于海工作业船订单的生成。值得注意的是,当前欧洲仍在持续推进海上风电建设,我国海上风电发展也在提速,根据国家能源局发布的《风电发展“十三五”规划》,到2020年,我国海上风电开工建设规模将达到10000MW,累计并网容量有望达到5000MW以上,约为目前国内并网容量的5倍左右;由此来看,国内外海上风电安装维护需求将不断增长,带动风电安装服务船等船型的订造。此外,以北欧为主的海上油气设施退役市场依然充满潜力,仍将会有部分船东考虑在目前低船价环境下订造相关作业装备。

装备交付形势难有缓和

企业生存压力不减

从当前手持订单来看,原本于2016年交付但最终未能实现交付的近80座钻井平台被推迟至2017年及以后交付,导致2017年计划交付的钻井平台达到120座,且其中仅有约10座已签租约,租约覆盖率为8.3%。尽管当前各个企业都在探索新的商业模式,并取得一定成效,部分投资者也存在一定的抄底心理,在建装备实现转售的可能性有所增强,但市场仍将难以消化如此大规模的在建装备,预计2017年装备交付率仍将处于较低水平,以钻井平台和海工支持船为主的一大批装备交付时间或将被进一步推迟至2018年甚至之后。

受此拖累,装备建造企业将承受更大的财务和生存压力,但是考虑到各主要建造国依然重视海洋工程装备产业,大型海工建造企业有望在各国产业结构调整的大环境下得到扶持,产业基金、债转股、低息贷款、科研项目等将成为主要海工企业生存和发展的重要支撑,但是对于竞争力较弱的中小型海工企业,破产重组的概率较大。

中韩新将展开全方位竞争

国际产能合作渐成趋势

行业危机带来全球海工产业的深度调整,各企业积极拓展业务领域,中韩新三国逐渐展开全方位竞争。“十二五”期间,全球各类海工装备建造市场均有较大的空间,一定程度上中韩新在产品结构上形成了错位竞争。但是在当前市场环境下,中韩新三国企业不断将业务触伸至他国的优势产品领域,特别是生产平台领域,中国和新加坡对韩国海工产业优势领域形成持续威胁。

此外,伊朗等中东国家、俄罗斯等海洋油气资源国,希望通过海洋油气开发带动本地海工装备制造业的发展,提升海洋油气自主开发能力,但是发展基础相对薄弱。而中韩新三国海工产业规模较大,且在当前市场条件下已经出现一定程度过剩,与主要海洋油气资源国加强产能合作顺理成章,如2016年现代重工在沙特及阿联酋与当地企业合资建厂、中船重工协助俄罗斯发展船舶海工装备建造能力、吉宝岸外与海事进一步在墨西哥和俄罗斯等国布局。预计未来全球海洋工程装备产业在保持中韩新三国主体地位的同时,将一定程度向主要油气资源国转移。

总的来看,在油价难以出现持续回升以及全球海洋工程装备供给严重过剩的背景下,2017年全球海洋工程装备建造市场难以摆脱困境,预计全年海工装备成交额仍将处于低位,很难超过100亿美元,手持订单交付压力依然较大,企业仍将面临严峻的生存危机。对于我国海工产业而言,近年来能力得到了很大提升,取得了不俗的成绩。如果这些成果和业已形成的产业能力在市场风暴下折殒,将令人扼腕。当前,国内骨干海工企业要立足于我国海洋装备产业的长远发展,在国家的支持和引导下,加大国内资源整合与合作,加快国际化步伐,尽快提升综合实力,为市场复苏做好准备。

来源:中国船舶工业经济与市场研究中心 作者 刘二森 苗静