与造船、拆船和二手船市场一样,修船市场与国际航运市场发展密切相关。就普通货船而言,按照船级社的规范要求,每年例行年度检验、两年半一次中期检验、五年一次特检。如此,全球航运市场运行的所有船舶、船队,构成了修船的庞大市场。

世界范围内,修船业发展至今,先后经历了20世纪70年代的欧洲垄断和八九十年代的日本、韩国、新加坡繁荣的前两个阶段之后,于90年代末期步入以中国为代表的东亚和东南亚为世界修船中心的第三阶段。

船舶修理遵从就近和成本原则,同时基于全球经济发展趋势和地区经济特色的考虑,日渐成熟的修船市场呈现出明显的区域特色。目前来看,全球修船业务主要集中在欧洲、新加坡和马来西亚、中东、中国四个地区,尤其在民船领域占有绝对份额;近年来伴随劳动力优势的显现,菲律宾、越南等东南亚地区的修船市场也有较大发展。

此种背景下,修船市场的竞争主要表现为高端市场和中低端市场两个领域。2006年以来,中国修船业发展迈上一个新台阶,大型船舶改装能力明显提升,并整装待发参与高端市场竞争。但同时,中国国内修船新增产能来势汹涌,内部待消化的同时,与东南亚地区在中低端市场的竞争也将更为激烈。

世界船舶制造业向亚洲国家转移,欧美企业逐渐退出中低端船舶建造领域,但在高端市场仍然占据垄断地位。中国基本具备成为世界修船中心的硬件条件,目前竞争对象以新加坡和中东地区为主。

世界船舶制造业向亚洲国家转移,欧美企业逐渐退出中低端船舶建造领域,但在高端市场仍然占据垄断地位。中国基本具备成为世界修船中心的硬件条件,目前竞争对象以新加坡和中东地区为主。

全球修船业四分天下

伴随国际航运中心东移,修船市场亦于20世纪90年代末期转移至东亚和东南亚地区,并呈现出前所未有的繁荣和发展势头。基于修船技术实力和能力,以及航运细分市场格局,当前世界上从事修船业务的主要有欧洲,新加坡和马来西亚,中东,中国,菲律宾、越南等东南亚地区,其中前4个区域实力较强,在民船修理领域均占有较大市场份额。

具体来看,中远海运重工《中国修船市场形势及发展趋势》报告显示,美日韩除军船外,几乎局限于当地船舶的修理;欧洲船厂多数修造结合,而且较多从事军船、豪华游艇、海工产品或者特殊船舶及钢结构,客户群多有其地域的限制;除新加坡以外的菲律宾、越南等东南亚地区修船实力相对薄弱;中国修船能力升级,大型船舶改装能力明显提升,加之修船价格上的竞争力,基本具备成为世界修船中心的硬件条件。

与中国构成竞争的以新加坡和中东地区为主。新加坡具有完备的修船技术装备,生产效率较高,尤其擅长VLCC、巨型油轮,海上浮式生产储油(FPSO)、LPG船、LNG船等大型船舶和海上石油钻井平台的修理及改装;中东地区因油气生产出口的区位优势,世界上60%的巨型油轮和VLCC在此修理,同时还是主要的LNG船修理中心。

日韩式微,欧洲现复苏

造修船相伴而生,欧洲造船业虽今非昔比,但在高端海洋工程装备制造和设计方面仍然占据垄断地位,同时拥有先进的邮轮游艇和其他复杂船舶的建造能力和生产设备。目前,欧洲地区主修化学品船、液化气船、豪华邮轮、军船等高技术含量和高附加值的复杂船型及其改装业务。

欧洲造修船的复苏出现在2004年之后航运市场的持续火爆发展,在亚洲船厂无法提供近期交船的船台情况下,欧洲船厂大力争取高附加值船舶和特种船舶订单,特别是豪华邮轮的建造,使欧洲造船市场份额大幅提高。

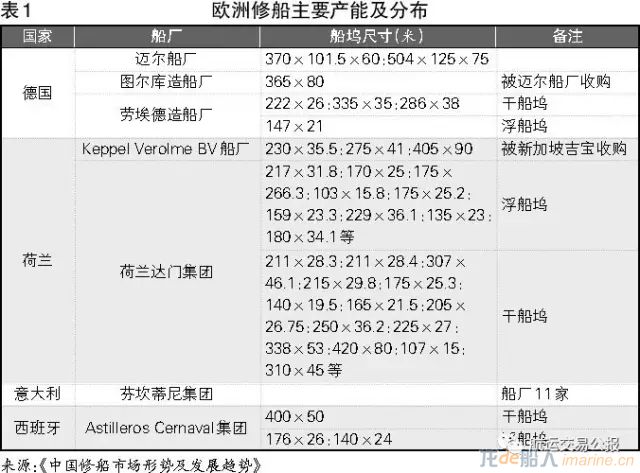

修船方面,2006年世界修船总额约为250亿美元,欧洲年修船和改装船产值约90亿美元,约占世界修船总额的36%;2007年修理、改装及保养销售收入甚至高出新加坡约4.7 亿欧元。在欧洲国家中,修船的销售收入排在前4位的是德国、荷兰、意大利和西班牙,合计占欧洲修船总收入的65%,该4国亦集中了欧洲最主要的修船产能。

德国整体修船实力在欧洲占据领先地位,船厂主要有20家,但普遍规模不大,基本是200米长以下的船坞,往往修造结合。因新造船订单日渐枯竭,德国许多船厂纷纷将自身业务向修船领域拓展,以填补新造船订单不足而形成的缺口,这也导致其国内修船业竞争加剧。

其中,最大的是德国迈尔船厂,始建于1795年,是德国老牌船厂,主营豪华邮轮建造,至今已交付包括豪华邮轮、滚装船、汽油船、集装箱船和牲畜船等700多艘。德国迈尔船厂拥有世界上迄今为止最大的室内干船坞。2014年9月,德国迈尔家族与芬兰政府联手从STX Europe收购图尔库造船厂,迈尔家族持有70%股份;2015年4月其又从芬兰政府收购余下股份,全资控股图尔库造船厂。截至去年上半年,德国迈尔船厂在手订单达17艘,交付计划排至2020年10月。

此外,荷兰拥有4家大型船厂,其中最大的为新加坡吉宝旗下在荷兰的Verolme BV船厂,拥有3座干船坞和14个大型码头,在各型海工产品建造和FPSO修理改装方面实力雄厚。另一家综合实力较强的为荷兰达门集团,在全球拥有55家船厂及相关企业,其中涉及修船的共8家(6家在荷兰,2家在法国)。意大利拥有12家从事修船的船厂,以豪华邮轮制造为代表的芬坎蒂尼集团实力雄厚,除邮轮游艇、军舰和特种船舶建造外,更多从事高端修船业务(见表1)。

日本船舶修理最辉煌的时期为20世纪80年代,顶峰时期出现在1981年,当时完成船舶修理4804 艘、3244 亿日元。由于船舶修理是劳动密集型行业,日韩在船舶工业逐步减少修船业务,扩大技术密集型的造船业务,并将造船业务重心集中投放在超大型集装箱船和LNG船等高附加船舶领域。近来日韩已将大部分修船坞改为造船,现今仅利用有限的修船坞,从事双高技术船舶修理,或者国内民用船舶修理。

日本船舶修理最辉煌的时期为20世纪80年代,顶峰时期出现在1981年,当时完成船舶修理4804 艘、3244 亿日元。由于船舶修理是劳动密集型行业,日韩在船舶工业逐步减少修船业务,扩大技术密集型的造船业务,并将造船业务重心集中投放在超大型集装箱船和LNG船等高附加船舶领域。近来日韩已将大部分修船坞改为造船,现今仅利用有限的修船坞,从事双高技术船舶修理,或者国内民用船舶修理。

根据中远海运重工研究分析,韩国相当数量的修船厂集中在釜山,釜山拥有众多小型修船厂,主要修理3000 DWT级以下船舶,大部分为中小企业和私人企业,分别占到37%和59.3%,其修理中远洋渔船占28.7%,沿岸渔船占16.7%,一般货船占21.3%。

赖得海工,新加坡一枝独秀

东南亚的修造船业开始于20 世纪六七十年代,由于扼守马六甲海峡优越的地理位置,新加坡率先建立起外向型的经济格局,1979 年成为仅次于鹿特丹的世界第二大商港和亚洲最大的集装箱码头,新加坡也一跃成为世界著名的修造船业中心。

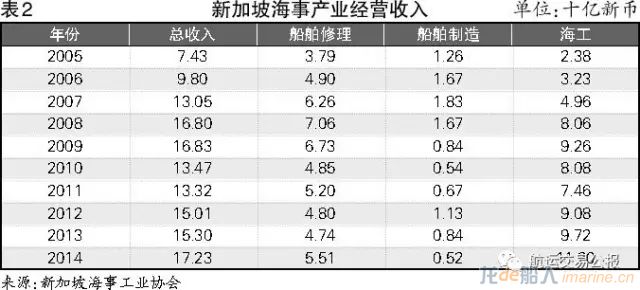

但新加坡传统造船业务所占的份额较小,主要以修船和海工的建造及修理改装为主,其船厂也多以这两方面结合的业务为主。2014年,新加坡修船产值达55.1亿新币,最高时曾超70亿新币。在海工造修领域,2005—2014年产值持续增长,2014年达到最高值112亿新币(见表2)。在当前航运持续低迷的态势下,新加坡依靠高效、专业的海工修理改装业务在世界修船市场一枝独秀。

具体来看,新加坡主要有4 家大型船舶与海工制造集团——胜科海事、吉宝船厂、ST Marine Shipyard及迪拜世界集团投资的迪拜干船坞世界新加坡船厂,其中胜科海事拥有3家主要船厂,共拥有11座干船坞、1座浮船坞及3条滑道,总坞容近200万DWT。去年,胜科海事转亏为盈,净利7878万新币,截至去年年底,不包括已申请破产保护的巴西客户Sete Brasil的钻井船订单,胜科海事的订单总计47亿新币,其中新订单价值3.2亿新币。

具体来看,新加坡主要有4 家大型船舶与海工制造集团——胜科海事、吉宝船厂、ST Marine Shipyard及迪拜世界集团投资的迪拜干船坞世界新加坡船厂,其中胜科海事拥有3家主要船厂,共拥有11座干船坞、1座浮船坞及3条滑道,总坞容近200万DWT。去年,胜科海事转亏为盈,净利7878万新币,截至去年年底,不包括已申请破产保护的巴西客户Sete Brasil的钻井船订单,胜科海事的订单总计47亿新币,其中新订单价值3.2亿新币。

相比胜科海事,吉宝船厂更重视海工平台的建造和FPSO改装等方面的业务,旗下拥有3家船厂,干船坞5座,浮船坞2座。ST Marine Shipyard则以小型特殊船舶为主,修理军船、FPSO和海工服务船较多。作为迪拜世界集团在全球的船舶制造、修理和改装分支,迪拜干船坞世界新加坡船厂拥有3座浮船坞,码头总长1.6公里,主要从事挖泥船、LNG船和自升式平台的维修与保养,同时修理FPSO、FSO、FSRU和巨型油轮、VLCC、滚装船、化学品船及各类常规船舶。

经过几十年发展,新加坡修船市场以海工为主的高端业务占比逐渐增多,以2011年胜科海事的细分业务为例,根据中远海运重工数据分析,其油轮的比例高达31%;其次是LNG/LPG船舶,高达17%;再次是钻井平台和FPSO的升级改造,占比13%;豪华游轮和客船占12%;散货船和集装箱船的修理分别仅占7%和6%;海工辅助船占4%。

受世界经济不景气和航运市场持续低迷影响,新加坡海事经济受到冲击。在劳动力成本增加和人力资源显现匮乏的情况下,新加坡修船厂以周密的生产计划减少船舶的移动,进而减少人力和物力的浪费,在一定程度上避免了低价劣质的无序竞争。

与此同时,另一个趋势是,伴随国际航运业发展,越来越多的航运企业开始在马来西亚西部靠近马六甲海峡的地方修造船,这使得马来西亚的修造船业迎来前所未有的历史良机。

油气禀赋,中东斩获大型油轮

中东地区作为世界主要的石油和天然气生产出口地,因区位优势,世界上60%巨型油轮和超大型油轮就近在中东地区修理。中东修船厂的创业集中在20世纪70年代后半期到80年代初。同时,中东地区还是主要的LNG船修理中心,再加上疏浚工程给该地区带来了市场对挖泥船的旺盛需求。有数据显示,每年在中东地区进行坞修的船舶超过2000艘。

此外,伴随油气开采活动的发展,各相关企业很早就开始从欧洲和新加坡等地引进修船经验丰富的人才,委以经理等管理层职务,管理水平得到飞速提高。中东地区修船业一直保持着较好发展势头,近年来又借势扩张,产能不断增加,卡塔尔、巴林、阿联酋、伊朗等国家,纷纷兴建和扩建大型修船厂。

中东地区由于油气资源开采及海运业发达的地缘优势,业务重点逐渐向海洋工程、VLCC修理领域转移。从产能分布来看,中东地区的船厂主要有5家:以巴林为基地的阿拉伯修造船厂、阿曼船厂、吉宝卡塔尔船厂、吉宝参股的阿联酋阿拉伯重工以及中东最大修船厂迪拜干船坞世界船厂。为增强修船能力,中东地区上述修船厂均进行了大额投资,升级产能。

阿拉伯修造船厂于1977年以1个50万DWT级干坞和两个码头开始投产,经过多次扩充,现拥有3个干坞和1条滑道,码头总长2.6公里。为进一步巩固在海湾地区主要修造船厂的地位,阿拉伯修造船厂实施了一项投资额1.88亿美元的修造船能力扩张计划。

早在2008年,迪拜干船坞世界船厂便大力调整修船产品结构,并进行全球性战略扩展。目前,迪拜干船坞世界船厂拥有366×66米、521×100米、411×80米干船坞3座、205×32米浮船坞1座,2015年迪拜干船坞世界船厂曾创下同时服务40艘船的历史性纪录。

在航运市场整体低迷之下,LNG船利基市场则相对活跃,阿曼船厂瞄准LNG船修理市场,与大宇工程开发出世界上最先进的LNG船修理包业务,同时升级改善船厂设施,可同时维修4艘LNG船。目前,阿曼船厂拥有2个干坞和1个浮船坞,5个码头岸线总长3.6公里。

亚洲崛起,中国因素凸显

20世纪90年代中后期开始,修船业向中国大陆转移的势头极为强劲,彼时中国制造业崛起,海运船舶修理成本原则和就近原则的优势集中体现。2006年,国务院审批通过《船舶工业中长期发展规划》,对中国修船业发展目标做出明确规划,成为主要修船国家。

此后,中国修船基础设施建设提速,船坞大型化发展,目前中国大型船舶改装能力明显提升。当前中国修船价格相对低廉,只有新加坡价格的45%左右,修船体系趋于完善,修船技术和水平不断得到提高。中国船舶工业行业协会修船分会数据显示,目前中国规模以上修船厂200多家,修船总产值占世界修船市场的近30%。

在技术实力不断增强和价格具有市场竞争性的基础上,中国修船业已经具有在世界修船市场上参与竞争的强大力量,其中经常承修外轮的修船厂约有34家,拥有各类船坞82座,合计总坞容1300万DWT。

以中国为主的亚洲在未来一段时间仍将保持世界修船中心地位。英国修船机构关于2016—2021年全球民船修理的报告显示,今年,全球民船修理潜在收益的分布为:亚洲区域占有最大份额,行业潜在收益48.9亿美元(约合337亿元),全球占比36.03%;非洲、欧洲及中东区域,行业潜在收益42.9亿美元(约合296亿元),全球占比31.59%;北美及加勒比海区域,行业潜在收益30.7亿美元(约合212亿元),全球占比22.64%。该三大区域的民船修理的2017年的行业潜在收益为122.5亿美元(约合845亿元),占全球份额的90.26%。

在“中国因素”的推动下,亚洲其它国家,如越南、印度、菲律宾等国也因其劳动力区位价格优势,纷纷发展修船业,世界修船市场尤以亚洲市场竞争激烈。中远海运重工研究报告显示,随着行业规制放松,欧洲、韩国、日本、新加坡和中国香港的船厂纷纷举资,大规模进入越南,并涉足修船领域,发展的势头不容小觑。最近几年,越南和菲律宾修船业已有明显发展,因当地劳动力成本相对低廉吸引了不少船东,该区域的船舶修理对象主要以散货船、中小型集装箱船和船舶改装为主。

目前来看,越南约有16家船厂,以现代尾浦船厂为主修造结合,拥有两座40万DWT和8万DWT干坞;菲律宾主要是Keppel Cebu Shipyard船厂,拥有3.5万DWT、210×30米干坞1座;泰国Unithai船务工程拥有14万DWT和5万DWT干、浮船坞各一座。但从全球格局来看,东南亚该些地区的修船业尚不成气候。

去年下半年以来,修船市场迎来“大年”和“小年”,原本有些冷清的中国修船市场又重新恢复温度,今年的修船市场将呈现逐月逐季上升的趋势。

中国修船业或迎增长小高峰

相对航运和造船业的萧瑟凄凉,修船业发展则是一片小温暖。经历了2015年和2016年的良性发展后,2017年的修船市场备受期待。中国船舶工业行业协会修船分会调研报告分析认为,修船市场迎来“大年”和“小年”,原本有些冷清的中国修船市场又重新恢复温度,今年的修船市场将呈现逐月逐季上升的趋势,迎接经济运行新常态下的又一个增长小高峰。

2016年惨淡收场

2015年,在航运市场持续萧条、船市低位震荡的背景下,中国修船市场需求出现反弹,加之供给能力的调整,修船利润得以增长。2015年,全国规模以上船舶修理厂实现主营业务收入227.4 亿元,同比微降 0.1%;实现利润总额10.2亿元,同比大幅增长。除常规修理任务外,骨干修船厂技术能力不断提升,承接了不少高端改装工程。

去年,修船市场常规修理订单有所减少,环保改装需求虽有增加,但节能改装需求下降,远不及2015年的“井喷”行情。参照国家统计局的数据,去年全国修船产值207.7亿元,同比下降7.2%;完工船舶8086艘,同比下降5.3%。

其中,17家中国修船厂“斯佩克”(SPCC)成员船厂修船总量下降,主要原因是航运市场继续低迷,船东运营困难。从产业集中度来看,SPCC成员船厂修船产值占全国的60.0%,艘数占50.0%。中国船舶工业行业协会修船分会数据显示,去年,中国重点修船厂(SPCC成员船厂)完成产值125亿元,同比下降16%;完工修船4039艘,同比下降13%(见表3)。

据悉,“绿色修船”成为国际修船市场的最大关注点,去年9月8日,芬兰批准《压载水管理公约》,使缔约国达到52个,总商船吨位占比达到35.1441%,从而使该公约将自9月8日开始生效。然而,在《压载水管理公约》生效日期确定前几年,很多船东基于对《压载水管理公约》临近生效的预期,将本应于2016年修理的船舶于2015年提前进坞修理,以规避在法定检验期内强制安装压载水处理系统的要求,一定程度上导致2015年修船市场的火爆和对2016年修船需求的透支。因此,去年的市场表现为因订单不足导致修船市场低迷。

据悉,“绿色修船”成为国际修船市场的最大关注点,去年9月8日,芬兰批准《压载水管理公约》,使缔约国达到52个,总商船吨位占比达到35.1441%,从而使该公约将自9月8日开始生效。然而,在《压载水管理公约》生效日期确定前几年,很多船东基于对《压载水管理公约》临近生效的预期,将本应于2016年修理的船舶于2015年提前进坞修理,以规避在法定检验期内强制安装压载水处理系统的要求,一定程度上导致2015年修船市场的火爆和对2016年修船需求的透支。因此,去年的市场表现为因订单不足导致修船市场低迷。

有媒体报道称,去年不少修船厂遭遇“最困难”时期——“修船数量与产值同比均下降约40%”、“往年冬季还有一些修理周期长、工程量大的船舶停靠在码头,而自去年四季度以来此类订单也没了”,“去年业务量严重不足,全年较长时间出现空坞、空码头的情况,全年修船数量为10年来新低。”

但是,在相对萧条的市场行情下,仍有部分修船厂依靠自身降本增效取得了相对较好的业绩。与2015年业绩相比,SPCC成员船厂中,修船完工艘数下降但产值增长的有友联船厂(蛇口)、大船重工和青岛北船重工3家修船厂。

2017年或迎小高峰

基于船东的修船计划及对《压载水管理公约》、尾气排放限制法规执行力度的判断和对国民经济、外贸进出口及汇率升降的预期三个因素,中国船舶工业行业协会修船分会对今年中国修船市场持乐观态度,全年将呈现逐月逐季上升的趋势。

修船市场是国际航运市场的重要组成部分,航运市场的景气度直接决定了修船市场的发展形势。船舶以平均两年半修理一次,每年修船量约2.35万艘,其中中国船厂承修船舶每年近一万艘。其次,造船市场、拆船市场、二手船交易市场决定了航运市场的船队供给,除去环保等技术改装因素,船队的船龄状况也直接影响着修船市场的需求状况。

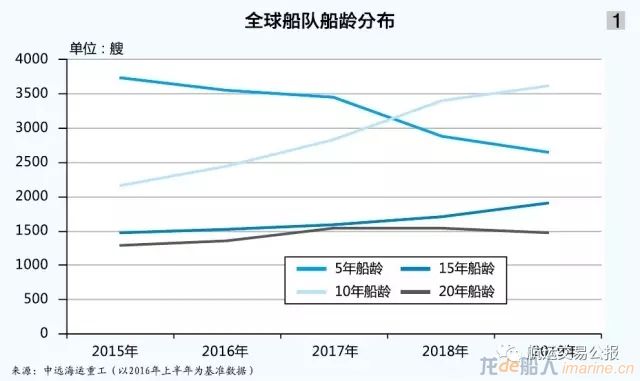

根据中远海运重工对截至去年8月的船队数据分析,就去年而言,5年、10年、15年和20年船龄的船舶总艘数为8897艘,与2015年的8659艘基本持平,但2015年因《压载水管理公约》临近生效的预期导致船东集中提前修船,及航运市场低迷,去年修船市场出现一定程度的下滑。

根据中海运重工数据分析,若无突发状况,2017—2019年全球修船市场将较2016年的市场有小幅上升。(见图1)但同时,因为中国修船依然以三大主力船型为主,尤其散货船占比较大。因此,数据显示三大主力船型四个船龄段合计船舶总数在2018年重回下降趋势(见图2),2018—2019年中国修船有再次趋于平淡的可能性。

英国机构关于2016—2021年全球民船修理的报告显示,2017年,全球民船修理潜在收益中,亚洲区域所占份额最大,其中中国潜在收益为21.93亿美元,在亚洲区域中占比44.82%,在全球中占比16.15%。

英国机构关于2016—2021年全球民船修理的报告显示,2017年,全球民船修理潜在收益中,亚洲区域所占份额最大,其中中国潜在收益为21.93亿美元,在亚洲区域中占比44.82%,在全球中占比16.15%。

中国修船业在世界范围内正在发挥更大作用,此种背景下,中国修船厂着力构建更加规范、健康的市场。去年年底,《中国修船质量标准》公开发布,为世界上首个对修船质量要求实现全覆盖的国家级标准。今年1月7日起,以《中国修船质量标准》为依据的《中国修船价格指引(2016版)》在全行业推广实施,作为中国修船厂定价决策的指导性文件。

资料显示,《中国修船价格指引(2016版)》是在《中国船舶修理价格表(2001版)》的基础上,覆盖十多年来的船舶大型化和新船型新工艺,充分反映近年来国家安全环保政策对修船业的要求,并对未来探索建立修船价格与资源价格的联动机制具有重要指导意义。

中国船舶工业行业协会副秘书长、修船分会秘书长李正建介绍称,《中国修船价格指引(2016版)》旨在完善大型船舶规格,填补新船型空白,反映安全环保投入,形成劳动力、材料等随行就市的机制,进一步体现中国修船行业“优质优价”的经营策略,这将为建立中国修船4S体系奠定重要基础。

中国修船市场竞争同时涵盖高端和中低端两个市场领域的竞争,在产能过剩状况未得到实质性改善之下,中国修船市场发展仍面临较大压力。

市场竞争面临双重挑战

中国修船业总体上具有工期较短、质量优良和价格低廉三大优势。目前,在规模以上修船厂数量超200家的基础上,承接了全球70%的修船工程量。但同时需要指出的是,2015年全球修船市场实现价值约250亿美元,中国仅占25%,中国修船业仍面临较大竞争。

中远海运重工研究报告指出,当前世界修船市场的竞争出现在高端市场和中低端市场两个领域,中国修船市场的竞争同时涵盖这两个领域。具体来看,未来高端市场的竞争因为中国的介入将日趋激烈,其竞争将主要在中国与新加坡之间展开。而中低端修船市场的竞争出现在中国国内的竞争,以及中国与越南、菲律宾、印度等东南亚国家之间的竞争。

新增产能来势汹汹

为保持市场份额,世界范围内的修船厂进行资源整合,布局大型化、专业化和集团化。尤其当前的修船中心亚洲地区修船新增产能来势汹汹,使原有产能日趋饱和,甚至已经过剩,也冲击了世界修船市场的正常秩序。

中国船舶工业行业协会修船分会在日前召开的“全国修船工作会议”上指出,当前中国修船业还存在一些问题,无序竞争依然没有得到根治,“去产能”市场机制和工作机制还没有形成,致使修船业产能过剩严重,“去产能”步伐较慢,仍然存在一些“僵尸企业”试图复活。

从修船供给能力来看,中国修船业产能依然过大,据不完全统计,规模以上修船厂在华南地区7家、船坞14座、总坞容243.5万DWT;舟山地区11家、船坞26座、总坞容485万DWT;上海及周边地区10家、船坞26座、总坞容269.9万DWT;北方地区6家、船坞16座、总坞容280万DWT(见图3)。以上船厂坞容总共约1300万DWT,其中14座船坞坞宽超过70米,需全球一半以上的修船业务在中国完成才能满足如此巨大的修船产能。

同时,修船产能扩张的阴影挥之不去。当前,部分造船厂由于新造船订单严重不足,开始转战修船领域,并向修造并举发展。SPCC船厂会议分析认为,今年,华南地区的修船坞容能力将从250万DWT升至350万DWT,在全国范围仅次于舟山地区。此外,还有部分修船新厂区实现投产,使得修船产能进一步扩张。据报道,北方一家企业在老厂关闭后,新厂暂时用30万吨级船坞进行修船,后续还将有10万吨级浮船坞投产。

同时,修船产能扩张的阴影挥之不去。当前,部分造船厂由于新造船订单严重不足,开始转战修船领域,并向修造并举发展。SPCC船厂会议分析认为,今年,华南地区的修船坞容能力将从250万DWT升至350万DWT,在全国范围仅次于舟山地区。此外,还有部分修船新厂区实现投产,使得修船产能进一步扩张。据报道,北方一家企业在老厂关闭后,新厂暂时用30万吨级船坞进行修船,后续还将有10万吨级浮船坞投产。

同时,修船业也经历着重组、整顿,这些活动之后,一些船厂的产能进一步得到释放。据《中国船舶报》报道,作为福建省主要的两家修船厂之一,泉州一家造船厂拥有2座30万吨级船坞。在新加坡吉宝公司接手管理后,经过1年多的整顿,这家泉州造船厂将于4月开始承接修船订单。1月份,泰山石化集团发布公告称,将收购舟山亚泰船舶修造工程有限公司,致力于增加船舶维修业务,打造亚洲领先的修船平台,今后将继续探索机会以扩充修造船业务及船坞容量。

针对此,修船业人士分析,修船生产和管理的特点与造船存在许多差异,这是发展造修结合模式必须解决的问题。但由造转修,形成并提升能力并非易事。中国船舶工业行业协会修船分会指出,修船厂间价格战依旧激烈,部分以低端市场为主的造船厂低价竞争,破坏市场环境,导致行业的整体盈利水平下降。

修造船市场困境之下,中国船舶整个行业明确提出“扎实有效去产能”,除自然淘汰之外,中国央企“去产能”的活动日渐频繁。去年年底,中远海运系装备制造板块——中远海运重工正式成立,伴随着新板块的问世,造修船产能的调整也提上日程。去年,中远海运重工旗下中远船务、中海工业修船产值分别达到20亿元和10亿元,合计产值占SPCC船厂总产值的1/4。在修船领域,中远海运重工对上海地区修船厂(中海长兴船厂、上海中远船务、立新船厂)实施搬迁、整合,淘汰3万吨及以下船坞3座,新造或改造30万吨浮船坞1座。同时将上海中远船务海工模块建造业务整体迁移至中海长兴船厂。广东地区修船厂(广东中远船务、菠萝庙船厂)的修船业务也将进行整合。

高端市场竞争激烈

产能过剩外,因全球船市持续低迷,船东财务吃紧,中国修船厂面临普遍的订单缺乏,尤其是高附加值的订单不多。自2010年以来,中国修船业进行结构调整,常规改装市场减少,部分船厂开始对FPSO/FSO及海工平台的升级改造,或对极少部分特殊船舶如牲畜船、重吊船的改装。但在高端市场领域,中国修船业面临着新加坡这个强力对手。而修船全行业劳动力成本上升、技术创新的突破不多,也使得中国修船厂相对国外造船厂的竞争优势进步甚少。

雪上加霜的是,世界修船市场还遭遇修船价格大幅下降的冲击。由于市场形势恶劣,船东尽量减少修船项目并压低修船价格,修船厂之间竞争激烈,修船成本不断上涨,致使修船厂利润空间大受挤压。而对于中国市场而言,修船价格偏低并不是新问题,甚至已经成为“中国特色”,但修船的产能过剩加剧了这一趋势。与此同时,原材料、人工及能源成本不断上涨。有数据显示,当前土耳其修船价格约是中国修船水平的2~3倍,新加坡为中国的3~5倍。

修船市场发展至今,价格已不是修船厂竞争的唯一因素,修理质量、服务水平、维修周期等综合因素更起到决定性作用。为规范市场,中国船舶工业行业协会发布最新修船价格表,此外还协同上海航运交易所研发《中国修船指数》,探索大数据下的行业服务模式。

因此,对中国修船业未来的发展,作为中国修船重要力量的中远海运重工提出,除了常规修船以外,需要更多的关注和发展高附加值船舶的修理,并逐步发展市场驱动型和海工发展类的相关改装业务。

近年来,国际组织 “绿色修船”要求更为严格,国际上运营的船队面临船舶规范要求的改装、废气处理和节能减排方面改装的修船需求。据介绍,船舶规范要求的改装,主要集中在新增脱硫减排装置和压载水处理装置方面。随着压载水处理和废气减排新规范实施的临近,必将迎来新一轮的商机。《压载水管理公约》生效之前,预计将有7000艘左右的船舶将陆续加装压载水处理系统。

而在废气处理技术上,国际标准要求船舶既要满足ECA区域排放要求,又需继续使用重油和考虑硫化物、氮化物的减排处理,就必须进行MGO改装或加装洗涤塔等减排装置。

节能减排方面,中远海运重工市场分析显示,首先,集装箱船球鼻艏改造换新,预计后续仍将有500余艘船舶具有改装需求;其次,桨毂帽鳍和伴流补偿导管的加装,这些都具有结构简单、重量轻、费用低、效果好的优点,适用于各类船舶,尤以安装在螺旋桨螺距较大的船上效果更佳;第三,未来的双燃料主机改造,因国际防污染公约日趋严格,LNG燃料不仅储量充沛,价格低廉,而且清洁无污染,船东投资回报率在7年之内。

修船作为全球性的市场,修船厂需要及时认识并了解市场因素驱动下船舶改装现状。去年6月,巴拿马运河拓宽开航,更大型集装箱船可通过,增加了市场的集装箱船加长或加宽的修船业务。此外,油轮改半潜运输船、应新兴国家市场运输需求的水泥自卸船改装等的细分市场仍然较为活跃。

就改装工程而言,目前技术难度最大、附加值最高的是VLCC和FPSO改装工程,在该领域中东地区修船厂实力较强。全球FPSO的需求方面,新造趋势明显,但巴西市场和东南亚边际油田仍有一定的改装需求,粗略预测每年有近10艘改装需求。目前来看,中远船务和中船澄西船舶具备该项改装业务的技术,2008年,大连中远船务曾将VLCC改装全球最大吨位的FPSO——“太阳神松寿”轮。截至去年上半年,该企业成功交付11艘大型FPSO,另有3艘尚在改装。中船澄西船舶亦完成第3个FPSO改装项目。

此外,天然气方面的高端修船需求显现,全球现有浮式LNG液化存储装置(FLNG)和浮式储存及再气化装置(FSRU)共25艘,预测未来5年间对FLNG和FSRU的投资规模分别约为280亿和190亿美元,其中对亚洲地区的投资规模约占1/3。新加坡吉宝公司预测2020年前市场需求约650亿美元,亚太地区为主,也多为LNG船改装,这与其现有的FPSO改装业务非常相似,新加坡吉宝公司已将这方面的改装市场定位为企业战略发展方向,并承揽了多艘FLNG改装。中国修船厂需要在该领域持续发力,参与高端市场的竞争。

来源:航运交易公报 贾天琼