克拉克森研究近期发布了《能源转型及海上

风电所扮演的角色(2021.3)》专题报告。该份报告详细分析了未来能源转型发展对可再生能源市场的潜在影响,海上风电市场的现状、未来趋势以及技术发展,并且详细梳理了海上风电船队各细分板块的市场现状和展望。

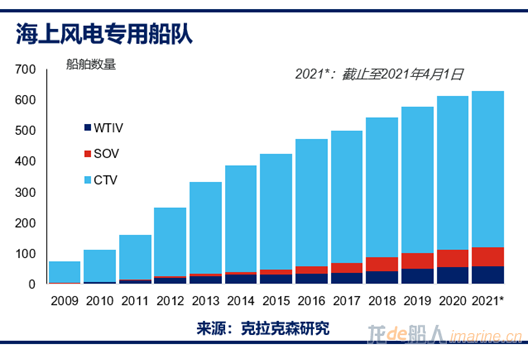

本周克拉克森聚焦还是风电船队,克拉克森研究数据表明目前全球海上风电船队数量已超900艘,占海上油气船队总量的10%。

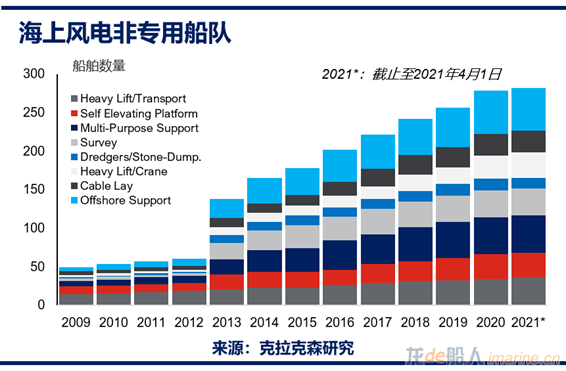

克拉克森研究按照海上风电项目全生命周期,对其所需船型进行详细的分类整理,数据覆盖海上风场勘察、开发建设、运维和拆解过程中的各个船型。海上风电船舶可主要分为“专用” 船型和“非专用”船型两大类。

“专用”船型:是指为海上风电行业设计、面向海上风电市场的专用船舶。全球海上风电专用船舶目前共计629艘,并有85艘在建。“专用”船舶主要包括以下三个细分船型:

海上风电安装船WTIV

2010年起风电安装船船队规模快速增长,目前已达到62艘,其中一半以上由中国船东持有。部署于中国大陆地区的风电安装船在过去三年大幅增长,并占到当前全球该船队数量的一半以上,而欧洲北海的作业需求持续稳定。

该船型的船东和船厂高度分散。风机大型化的趋势推动了市场对大型安装船的需求:500吨swl以下船队增长出现多年放缓;1,200吨swl及以上船型占当前手持订单(14个)的一半。旺盛的风场建设需求将使得船队供给在短期内变得紧俏,而这一现象在中国大陆尤为明显。

海上风电运维母船SOV

截至目前,全球运维母船船队数量达62艘,一半以上由其他传统海工船型改装而成。此外,共有14艘船舶处于建造或改装状态,其中大部分选用电池或混动技术以满足风场运营商的“绿色”诉求。运维母船通常手持长期租约以满足海上风场全生命周期的运维需求。

而在近几年,一些来自传统海工行业的船舶也加入到海上风电市场以满足短期运维需求。因为海上风电行业的特殊性,满足步行作业(Walk-to-Work)将是部分海工船的利好因素,然而相较于专门的运维母船,这些传统海工船可能难以满足运营商的“绿色”诉求。

运维母船的船东和船厂同样较为分散,大多数位于具有远海运维需求的欧洲。

海上风电运维船CTV

截至目前,全球海上风电运维船船队数量达507艘,此外还有54艘处于建造中。大部分船舶由当地主管机关管辖,在英国和德国有关部门豁免相关设计规范后,该船型的船长呈现出增长趋势。

随着海上风电蓬勃发展,该板块投资情绪有所增强。当前风电运维船的主要市场位于西北欧并集中于北海,船舶挂靠数量排名前十的港口均位于此。在风场运营商热衷于“绿色供应链”的趋势下,新造船订单呈现出低碳排放的趋势,出现了双燃料、电池或混动的解决方案。

“非专用”船型:是指在过去24个月内至少参与一个海上风电项目、面向海上风电市场的非专用船舶,并非所有这些船舶当前作业于海上风电项目。克拉克森研究统计到282艘服务于传统海工行业的各类船舶在过去24个月中曾参与海上风电项目。细分船型包括起重船、敷缆船、重大件运输船等。“非专用”船型的手持订单目前有12个。

海上风电船舶投资预测展望

克拉克森研究每半年更新全球海上风电市场船型投资需求预测。能源结构转型会影响海上风电板块的新造船投资预测情境。

在能源结构逐渐向低碳化过渡的情境下,克拉克研究预测全球海上风场投运规模将于2030年达到约225吉瓦。日益增长的海上风电需求将推动新造船订单在当前水平上持续增长。2021-27年,预计专用船舶订单将达到年均74个。

鉴于欧洲吉瓦级风场开发、美国和更多亚洲国家步入海上风电建设、越来越多的海上风场投入运营,海上风电专用船型均有望在2021-22年出现第一波订单潮。随着亚洲在2020s年代后段加速吉瓦级风场开发、多个吉瓦级和远海风场以及大量近海风场投入运营,专用船型有望在2025-2026年期间再度出现订单潮。

在能源结构快速朝向低碳化快速转换的情境下,全球海上风场投运规模将于2030年达到约280吉瓦。为满足海上风电的快速增长,海上风电新造船投资将持续增加。2021-27年,预计专用船舶订单将达到年均90个。“逐渐过渡”情境下预测的签单趋势将在“快速去碳化”情境中更为明显。

来源:克拉克森研究