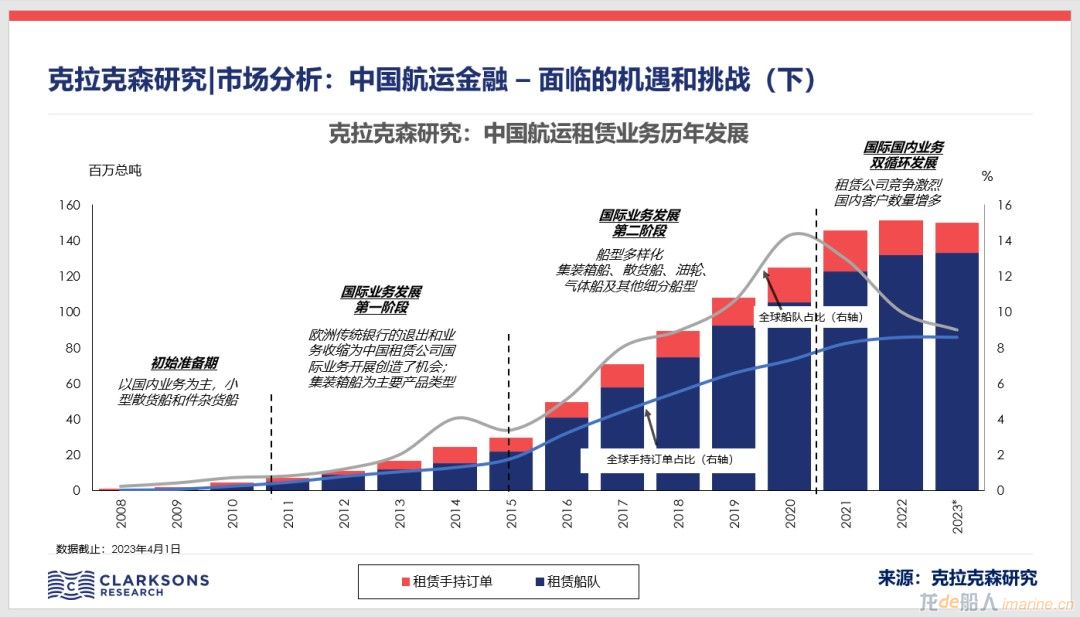

克拉克森2023年一季度《中国航运融资租赁市场》报告:2022年中国租赁船队增长4%,低于同期中国船东船队规模6%的增速。目前来看,2023年一季度离开租赁船队的数量高于同期新加入租赁船队的数量。2023年一季度租赁船队规模略有下降。

挑战1:新增业务难度加大,利率上升,资产价格上涨

2008年后,低利率环境成为航运融资市场的常态。但是当前融资机构面临利率上升、利润率下降风险。此前市场上多数观点认为下半年利率水平会下降,但当前OPEC减产对欧美通胀及通胀预期产生负面影响,美联储可能被动加息。这也将放大全球金融市场的脆弱性,以及宏观经济的不确定性。我们认为利率很难快速回落。当前,中资租赁公司普遍存在“借短贷长”的资产负债特征。美元加息,短期利率水平与长期利率水平倒挂,负债成本将会显著增加。

此外,随着运费市场强势复苏的还有船舶资产价格。但是与运费市场各船型趋势“分层化”不同的是,目前各船型板块的资产价格均高于2020年前的水平。其中不少船型板块新造船和二手船价格均处于高位。克拉克森二手船价格指数较2021年初上涨50%+,新造船价格指数上涨近30%。资产价格的上涨一方面降低了潜在融资杠杆率,另一方面也使得金融机构对新项目的审批变的更加谨慎。

挑战2:租赁公司竞争更为激烈,新进公司业务占比迅速上升,经营性租赁占比提升

自2020年以来,名下有船舶项目的中资租赁公司一直维持在80家上下。这一数字需要说明的是,克拉克森的统计中包含了数量众多的仅有个别船舶项目的租赁公司,一些船舶租赁期满退出租赁船队,影响了数量统计。我们记录到每年都有新加入航运租赁的公司,此外还有不少正着手开展航运租赁业务的公司。再细看一下两组数据:

1.头部租赁公司以外的公司新业务开展更为迅速,克拉克森统计前十以外的租赁公司新增业务占比上升到22.5%。2022年中国前十家租赁公司的新增业务总量较2020年有明显下降。2022年,中国前十家租赁公司新增船舶租赁业务共282艘船,船舶资产价值合136亿美金(包含了资产价值上升因素)。对比2020年,共341艘船,合150亿美金。但是,前十大租赁公司以外的新增船舶租赁业务从2020年52艘合9亿美金上升到2022年135艘,39.5亿美金。

2.租赁公司经营性租赁业务规模扩大,克拉克森统计经营性租赁占比从2018年的16%上升到30%,同时经营性租赁公司数量也相应增加。一方面原因是航运租赁专业化提升的结果,租赁公司更为积极主动寻求项目创新,并愿意承担一定的经营管理风险和船舶余值风险。另一方面原因是优质融资性租赁项目减少同时竞争日趋激烈,对比之下,经营性租赁具有一定吸引力。

挑战3:租赁客户的国内国际双循环,租赁公司进入不同赛道,差异化竞争成为趋势

未来航运融资市场的趋势将是国内国际双循环发展。国际市场中,多种融资渠道对优秀客户的竞争更加激烈。国内市场中,除国有船东以外的数量众多的中小型船东融资需求值得关注。随着中国航运租赁发展进入新一期发展阶段,租赁公司的竞争也将出现分化,面临租赁客户群体层级的重新定位和下沉选择:

1.克拉克森统计,海外客户的船队及手持订单资产价值共计921亿美金,占比中国租赁公司所有船舶项目的75%。中国航运租赁公司的国际化发展把中国航运租赁市场带到了今天的市场认可度。全球贸易的国际化意味着航运是一个国际化市场,航运租赁的发展依赖国际船东。具有资金成本优势和规模优势的金租公司参与更多国际船东客户的竞争,客户群体从货主公司、班轮公司扩展到特定细分板块的优秀船东。全球航运市场期待疫情开放后中国租赁公司的回归。

2.与此同时,2022年国内船东的租赁项目稳中有升,克拉克森统计以船舶数量计自2013年以来增量首次超越海外客户。克拉克森统计中国船队和手持订单规模总和已经超越希腊船东,成为全球第一大船东国。未来十年,中国船东的全球船队规模占比将随着中国海运贸易的增加进一步上升。当前中国有3500家船东公司,其中拥有6-20条船的中小型船东有365家,拥有21条船以上的船东数量为64家。对于本土特征更加明显的中小型租赁公司,如果能找准定位发挥自身灵活高效特点,将会有更多的发展机会。

来源:克拉克森研究